BayernInvest | Fixed Income Letter

Ausgabe 20.02.2024

Mit aktivem Durationsmanagement zum Erfolg am europäischen Rentenmarkt

Im Interview sprechen Gerd Rendenbach und Hakem Saidi-Merella, Fondsmanager des BayernInvest Renten Europa-Fonds, über ihren Ausblick für 2024, ihre Anlagestrategie und aktuelle Chancen am Rentenmarkt.

Die Themen:

- Aktuelle Herausforderungen an den Kapitalmärkten

- Chancen am europäischen Anleihemarkt

- Attraktivität europäischer Bankenanleihen

- Europäische Renten im Spannungsfeld zwischen rückläufiger Inflation und schwächelnder Konjunktur

- Durch aktives Fondsmanagement von Volatilität profitieren

2023 feierte der Rentenmarkt ein Comeback. Während Anleihen im Niedrig- und Negativzinsumfeld der Vorjahre nicht im Fokus einer breiten Anlegerschaft standen, hat sich das seit der Zinswende geändert. Gerade für konservative und sicherheitsorientierte Anlegerinnen und Anleger bieten Anleihen und Rentenfonds wieder ein attraktives Investment.

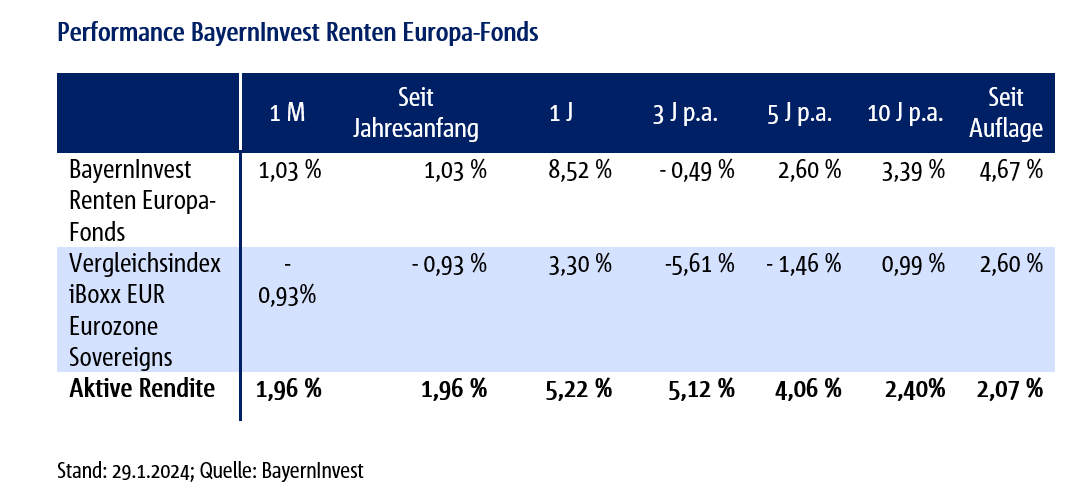

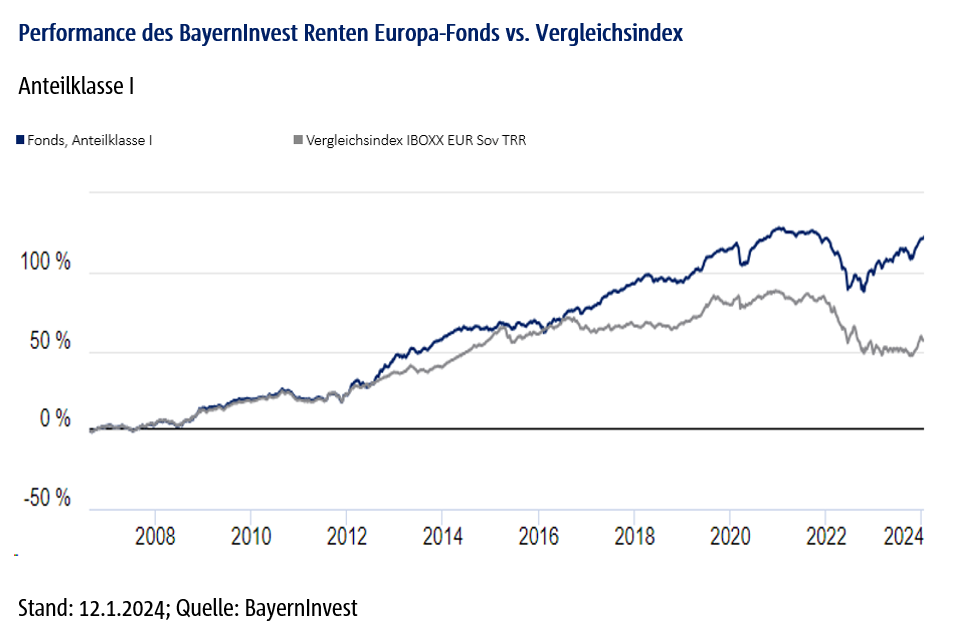

Mit dem aktiv gemanagten BayernInvest Renten Europa-Fonds erzielen unsere Portfoliomanager, Gerd Rendenbach und Hakem Saidi-Merella, seit Jahren überdurchschnittliche Renditen. Und das nicht erst seit der Zinswende, sondern in verschiedensten Marktphasen – wie kontinuierliche 5 Sterne bei Morningstar, das Capital-Rating „Beste aktive Fondsmanagements“ im Bereich Anleihen Euro oder der renommierte Refinitiv Lipper Fund Award 2023 belegen.

Für uns Grund genug, die beiden Fondsmanager, die über jahrzehntelange Erfahrung an den Kapitalmärkten verfügen, zu ihrem Ausblick für 2024, ihrer Anlagestrategie im aktuellen Marktumfeld und den Vorteilen eines aktiven Managements zu befragen.

Welche Herausforderungen stehen den Kapitalmärkten 2024 bevor?

Hakem Saidi-Merella (HS): Für das Jahr 2024 gehen wir insgesamt von einer deutlichen Verlangsamung der Inflationsdynamik aus. Die Verschiebungen in Bezug auf globale Produktionsketten – Stichwort Deglobalisierung – sowie die politischen Rahmenbedingungen (China, USA, Russland und Indien) stellen perspektivisch eine Belastung dar. In Summe gehen wir davon aus, dass Produkte mit einem Renditeaufschlag – wie Unternehmensanleihen und selektiv Anleihen aus Hochzinsländern – eine gute Performance erzielen sollten.

Gerd Rendenbach (GR): Im Bereich der Staatsanleihen halten wir das absolute Renditeniveau mittlerweile für hinreichend attraktiv, um auf Jahressicht auch bei einem volatilen Rentenmarkt mit einer positiven Rendite abzuschließen. In diesem Jahr steht ein globaler Wahlmarathon bevor, der uns die gewünschte Volatilität bringen wird und somit genügend Chancen bestehen werden, die Vorteile eines aktiven Managements hervorzuheben.

Der BayernInvest Renten Europa-Fonds investiert vornehmlich in Euro-denominierte Staats- und Unternehmensanleihen. Wo sehen Sie aktuell die besten Chancen am europäischen Anleihemarkt?

GR: Nachdem die Preise für Staatsanleihen in den vergangenen Jahren künstlich niedrig gehalten wurden, hatte dies auch Auswirkungen auf die Risikoprämie verschiedenster Anleiheprodukte. Gestiegene Staatsverschuldungen z.B. führten nicht zu höheren Risikoaufschlägen einzelner Länder. Seit dem Ende von aggressiven Zentralbankkäufen befinden wir uns in einer Anpassungsphase. Mit höheren Zinsen stiegen auch wieder die Risikoaufschläge. Seit dem Zinspeak im Jahr 2023 und mit absolut betrachtet attraktiven Renditen, z.B. von Unternehmensanleihen, performen Spreadprodukte wieder besser und konnten auf Jahressicht in 2023 sogar leicht outperformen.

HS: Aktuell präferieren wir weiterhin eine hohe Beimischung von Unternehmensanleihen im Portfolio. Solange wir nicht von einem weltweit synchronen wirtschaftlichen Abschwung ausgehen, sollte unsere Strategie, sich ein höheres Zinsniveau über eine Beimischung von Unternehmensanleihen zu sichern, von Erfolg gekrönt sein. Wir gehen von einer deutlichen Versteilerung der Zinskurve aus, bei gleichzeitig moderaten Ausfallraten bei Krediten. Dies sollte im Anleihesegment vor allem den Finanzbereich beflügeln.

Was macht europäische Bankenanleihen derzeit attraktiv?

GR: Gemessen an ihrem Rating haben Bankanleihen einen deutlichen Aufschlag gegenüber vergleichbaren Unternehmensanleihen. Die Kapitalquoten europäischer Banken haben sich seit der Finanzkrise über viele Jahre hinweg sukzessive verbessert. Das hat sie widerstandsfähiger gegenüber Krisenszenarien gemacht. Zudem profitieren Banken von den wieder positiven Zinsen. Somit ist der sehr hohe laufende Zins von soliden Bankanleihen eine attraktive Investmentmöglichkeit.

HS: In diesem Zusammenhang sei auch auf den BayernInvest ESG Subordinated Bond-Fonds unseres Kollegen Martin Achter verwiesen, der vornehmlich in Nachranganleihen europäischer Banken und Versicherungsunternehmen investiert.

Ist es im aktuellen Spannungsfeld aus anhaltenden Inflationssorgen und drohender Rezession im Euroraum ein guter Zeitpunkt, um in europäische Anleihen zu investieren?

GR: Mit Ihrer Frage sprechen Sie genau die Thematik an, mit der wir uns als Portfoliomanager täglich auseinandersetzen. Inflation und Rezession sind zunächst negativ behaftet. Für den Rentenmarkt gilt: „Eine rückläufige Inflation in Verbindung mit einem schwächeren konjunkturellen Umfeld ist in der Regel sehr positiv für die Kursentwicklung von Anleihen.“ In solch einem Umfeld sollte es den Zentralbanken möglich sein, die Zinsen zu senken – wodurch die Preise von Anleihen profitieren können. Nachdem das Renditeniveau von Anleihen durch die Käufe internationaler Zentralbanken in den vergangenen Jahren deutlich zu niedrig war, hat sich das in den vergangenen 18 Monaten verändert.

HS: Das absolute Zinsniveau hat sich durch den Inflationsschock der Jahre 2021/2022 deutlich erhöht. Anlegerinnen und Anleger erhalten wieder eine Risikoprämie für Rentenanlagen – in Form eines höheren Zinses.

Stichwort Volatilität – das Mega-Wahljahr 2024 und die anhaltenden geopolitischen Ungewissheiten quer über den Globus werden wohl auch weiterhin für Bewegung an den Kapitalmärkten sorgen. Wo genau liegen hier die Vorteile eines aktiven Fondsmanagements?

GR: Wir klammern uns nicht an eine Benchmark. Das gibt uns den nötigen Freiheitsgrad, in diesem anspruchsvollen Umfeld flexibel und zeitnah zu reagieren. Unsere Duration wird aktiv verändert, da sich jeden Tag neue Chancen am Markt auftun. Ansonsten lautet unsere Strategie: „Konzentriert bei Staatsanleihen und diversifiziert bei Unternehmensanleihen“. Dies bedeutet in der Praxis, dass wir das Engagement in Unternehmensanleihen über viele Einzeltitel diversifizieren. Im Bereich der Staatsanleihen bringen wir über unsere Gewichtungen sehr dezidiert Präferenzen zum Ausdruck.

Die Volatilität der vergangenen Jahre hat gezeigt, dass ein aktives Fondsmanagement zu einer deutlichen Mehrperformance gegenüber einer Benchmark bzw. passiven Produkten wie ETFs oder reinen Indexfonds führen kann. Indem wir als Portfoliomanager aktiv unterschiedliche Wertentwicklungen in verschiedenen Anleihelaufzeiten, Anlagesegmenten oder Einzeltiteln erkennen und das Fondsportfolio frühzeitig anpassen, können wir von diesen Differenzen und Ineffizienzen am Markt profitieren.

HS: Unsere Hauptperformancequelle ist die aktive Steuerung des Zinsänderungsrisikos. Ebenfalls ist die mögliche Beimischung von Unternehmensanleihen und Pfandbriefen zu dem grundsätzlichen Investmentschwerpunkt Staatsanleihen von großer Bedeutung.

Herr Saidi-Merella, in einem Vortrag haben Sie jüngst die These vertreten, dass wir uns – bedingt durch Deglobalisierung, Dekarboniserung und Digitalisierung – aktuell in einer disruptiven Phase befinden, in welcher die Volatilität an den Kapitalmärkten vorerst bestehen bleiben wird. Das wiederum mache aktive Durationssteuerung wichtiger denn je.

Können Sie diesen Zusammenhang näher ausführen?

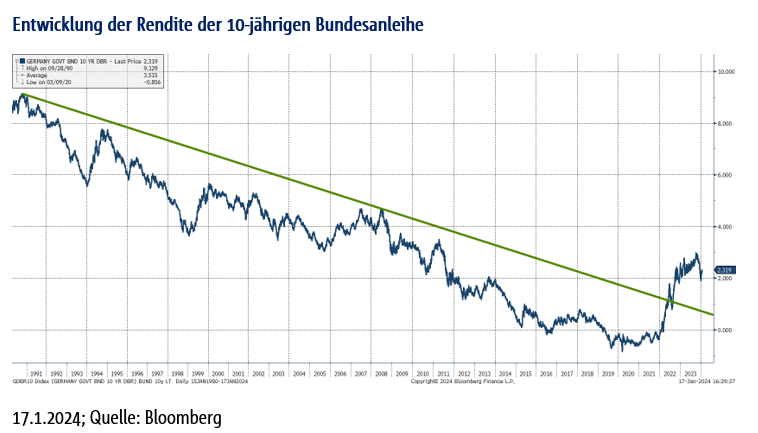

HS: Wir befinden uns aktuell mitten in einem Paradigmenwechsel und haben den seit vier Dekaden anhaltenden Trend sinkender Zinsen nach oben gebrochen. Trotz einer kontinuierlichen Vergrößerung der globalen Geldmenge in den vergangenen 40 Jahren, waren wir in den westlichen Industriestaaten stets mit rückläufigen Preisen und somit rückläufigen Inflationsraten konfrontiert – der Globalisierung und der daraus resultierenden globalen Wohlstandsumverteilung sei Dank.

Deglobalisierung, Digitalisierung und Dekarbonisierung führen aktuell dazu, dass diese 40 Jahre andauernde Entwicklung zu Ende geht. Denn rückläufige Preise und Teuerungsraten waren nur möglich, indem die globale Arbeitsteilung kontinuierlich vorangetrieben wurde. Die mit der Verkürzung der Lieferketten einhergehende Reallokation führt zu Effizienzverlusten und damit zu Preissteigerungen. Auch die Dekarbonisierung und Digitalisierung sind mit hohen Kosten verbunden, die durch staatliche Investitionen subventioniert werden müssen. Dies führt zu hohen Fiskalausgaben in einer Zeit, in der die Zentralbanken versuchen, die Wirtschaft abzukühlen, um der Inflation Herr zu werden. Dieses unsichere Umfeld führt zu einem anhaltend höheren Volatilitätsniveau als in den vergangenen Jahren.

GR: Und hier kommen die Vorzüge eines aktiven Durationsmanagements ins Spiel. Ein Beispiel: 2023 hat sich die 10-jährige Bund-Rendite von 2,50% auf 2,05% verringert. Mit einer Buy-and-Hold-Strategie konnte mit 45 Basispunkten also ein gutes Ergebnis erzielt werden. Die Range, in der sich die Rendite bewegt hat, betrug jedoch 180 Basispunkte – und genau diese Spanne gilt es mit aktivem Management zu nutzen.

Diese Unterlage wurde auf Grundlage von nach Ansicht der BayernInvest Kapitalverwaltungsgesellschaft (BI) als zuverlässig und genau geltenden Quellen erstellt, ohne dass die BI eine Gewähr für Vollständigkeit und Richtigkeit dieser Quellen übernimmt. Aus der in dieser Präsentation gemachten Angaben kann keine verbindliche Aussage über künftige Wertentwicklungen gemacht werden. Die Unterlage wurde von der BI nach bestem Wissen und Gewissen erstellt, ohne dass eine Gewähr für Vollständigkeit und Richtigkeit übernommen wird. Sie soll lediglich als allgemeine Information dienen und gibt das Meinungsbild der BI wieder. Die geäußerten Ansichten können je nach Markt- und anderen Bedingungen jederzeit Veränderungen unterliegen. Die BI übernimmt keine Gewähr dafür, dass sich Länder, Märkte oder Branchen wie erwartet entwickeln. Investitionen enthalten Risiken, bspw. politische und währungsbedingte Risiken. Die Rendite und der Wert der zugrundeliegenden Anlagen können sinken oder steigen und können zu einem vollständigen Verlust des eingesetzten Kapitals führen. Die BayernInvest haftet nicht für den Eintritt einer bestimmten Performance der Anlage. Soweit die Präsentation eine Angabe einer Performance eines von der BI verwalteten Fonds enthält, ist die Performance nach BVI-Methode berechnet. Bei Bruttoperformance werden die auf Fondsebene anfallenden Kosten (z.B. Verwaltungsvergütung, Prüfungskosten, Trading Kosten etc.) nicht, bei Nettoperformance werden die auf Fondsebene anfallenden Kosten berücksichtigt. Die auf Kundenebene anfallenden Kosten (Ausgabeaufschlag, Depotkosten etc.) sind in der angegebenen Performance nicht berücksichtigt. Bei einer Anlage in Publikumsinvestmentvermögen sind die im Verkaufsprospekt beschriebenen Regelungen maßgeblich. Die Haftung der BI beschränkt sich auf Vorsatz und grobe Fahrlässigkeit. Im Falle der Verletzung von Kardinalpflichten haftet die BayernInvest auch für einfache Fahrlässigkeit. In diesen Fällen ist die Haftung jedoch auf den typischen und vorhersehbaren Schaden beschränkt. Die Haftungsbeschränkung gilt neben dem Empfänger dieses Dokuments auch gegenüber Dritten, die dieses Dokument möglicherweise prüfen oder Informationen hieraus verwenden. Die Beschränkung der Haftung bezieht sich auf sämtliche Verluste sowie unmittelbare Schäden und Folgeschäden. Die Präsentation beinhaltet weder eine persönliche anleger- und objektgerechte, bzw. steuerliche oder rechtliche Beratung. Diese Präsentation richtet sich an „Professionelle Kunden“ und „Geeignete Gegenparteien“, nicht aber an „Privatkunden“ im Sinne des § 67 WpHG. Es wird darauf hingewiesen, dass diese Präsentation in Folge dessen nicht die Vorgaben der BaFin im Hinblick auf Informationen durch Kapitalverwaltungs- und Wertpapierhandelsgesellschaften gegenüber Privatkunden erfüllt.